华尔街大行Q2在做什么?抛股票、买债券、囤现金

本文来自Wind资讯

早在今年3月,市场就曾短暂的关注补充流动性比率在新冠病毒大流行一年后的命运,但没有引起市场波动,很快被多数人遗忘,除了华尔街大行。

分析师表示,随着通胀和利率前景的不确定性增加,华尔街大行如何管理资产负债表上空前过剩的现金,对于在未来几个季度区分赢家和输家至关重要。

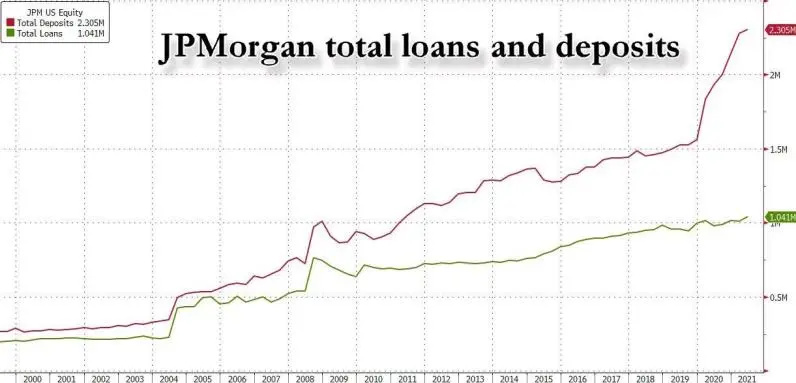

摩根大通(149.71, 2.74, 1.86%)疯狂屯现金

首先是摩根大通,宣称囤积超过5000亿美元的现金。就在上周,在摩根大通的财报电话会议上,其CEO Jamie Dimon表示,将继续囤积现金,而不是投资于证券,包括美债和抵押贷款支持债券,尽管这两者都提供比现金储蓄更多的收益。

摩根大通最新季度财务数据显示,其存放在央行和其他银行的平均现金余额增加896亿美元,而投资证券仅增加26亿美元。对于一家收取净利息收入的银行来说,这很难算是最佳配置:该行的现金收益为0.06%,而其证券收益为1.31%。

囤积现金的背后有很多原因。摩根大通首席财务官Jeremy Barnum对分析师表示,一旦异常强劲的经济增长启动,推高通(139.55, 0.76, 0.55%)胀率和利率,摩根大通正等待买入收益率更高的证券的机会。鉴于债券收益率持续暴跌(以及价格飙升),迄今为止,这已被证明是一个痛苦的决定。

上个月,Jamie Dimon在一次会议上表示:

“摩根大通储备现金的决定完全是自由裁量的,总有一天你会发现我们的决定是否正确。”

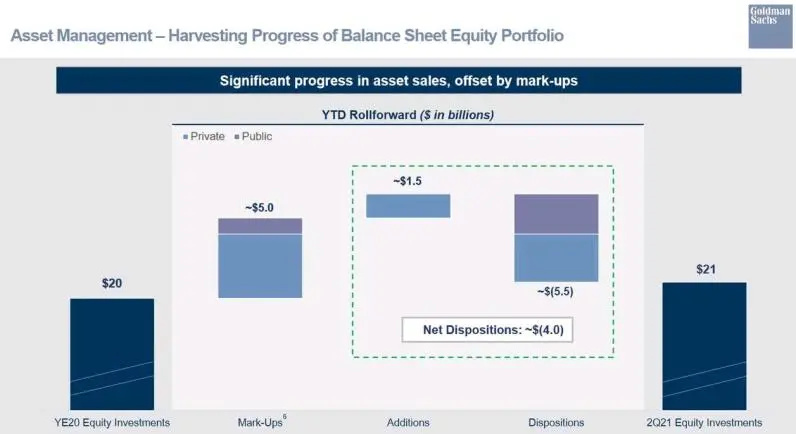

高盛(364.76, 10.04, 2.83%)卖股票,美银买债

华尔街的另一家投行高盛在二季度中,抛售了高达55亿美元的股权资产(不包括15亿美元的适度收购),占其整个投资组合的四分之一以上。

美国银行(37.69, 0.76, 2.06%)(Bank of America)在二季度的操作思路与摩根大通和高盛不同,该行减少了310亿美元现金,同时增持了1073亿美元的证券。该行称,“我们创造了800亿美元的存款增长,必须让它发挥作用”。

美国银行首席执行官Brian Moynihan对分析师表示:

“我们现在并没有择时下注。”

分析师曾就其现金和证券组合向银行高管施压,因为恰当的资本配置对利润有多么重要。但银行经常用衍生品对冲头寸,这使得分析更加困难。

华尔街不缺钱

美国政府刺激计划和美联储量化宽松带来的现金继续涌入金融体系,抑制了社会对银行贷款的需求,而从行业层面来看,银行贷款的需求自13年前全球金融危机以来一直没有变化。

自美联储6月议息会议来,华尔街强调在美联储加息之前,要平衡好现金与证券投资的配比。很显然,一些投行根本没有投资,比如摩根大通。高盛悄悄地清算了四分之一的股权投资,现金也非常充裕。

分析认为,银行囤积现金和现金等价物,也可能基于其他考虑因素,包括确保收回存款的客户的流动性,以及防范所购证券价值下降对监管资本的冲击。

纵观华尔街大行二季度财报,除摩根大通外,其他银行的准备金余额都在下降,美国银行的准备金余额下降幅度最大,因为该行将600亿美元的准备金和另外200亿美元的存款用于购买美国国债和抵押贷款证券。与此同时,存款增长放缓至新冠病毒大流行期间的最慢速度。最后,银行资本增长也大幅放缓,因为银行开始通过增加股息和股票回购向股东回报收益。

从目前来看,摩根大通早早囤积现金的行为,已经损失了市场上涨带了丰厚收益。高盛抛售股票似乎也错过了市场的部分上涨。也许,只有等到美联储最终加息缩表的时候,市场才会知道,谁的决定是正确的。

风险提示 : 文章呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

-

当中年人被微信绑架,年轻人在QQ放飞自我

11-04 22:00

-

美联储货币大放水即将翻篇?

11-04 22:00

-

快讯 | 安踏集团鞋采购副总监邹某祥被刑拘

11-04 21:00

-

快讯 | 北京棉田纺织品有限公司起诉日本无印良品获赔40万

11-04 16:00

-

《平台金融新时代》:吴晓灵前瞻中国金融科技的监管路径与发展趋势

11-04 16:00

-

管涛:加强人民币升值情形下的汇率预期管理

11-04 15:00

-

时尚报道 | 30秒销售破百万!于中国“失利”的潘多拉或寻求线上转机

11-04 14:00

-

全国多地房贷政策出现松动迹象 以广州、佛山为代表

11-04 14:00

-

时尚报道 | 30秒销售破百万!于中国线下“失利”的潘多拉或寻求线上转机

11-04 13:00

-

快讯 | GAP分店因销售劣质女童牛仔裤被罚款3180元

11-04 13:00